個人事業主が青色申告特別控除65万円のハードルをさげる方法とは?

2019年3月5日

こんにちは。ガリガリ税理士の中原(@makito_tax)です。

青色申告65万円のハードルが高いと思っていませんか?

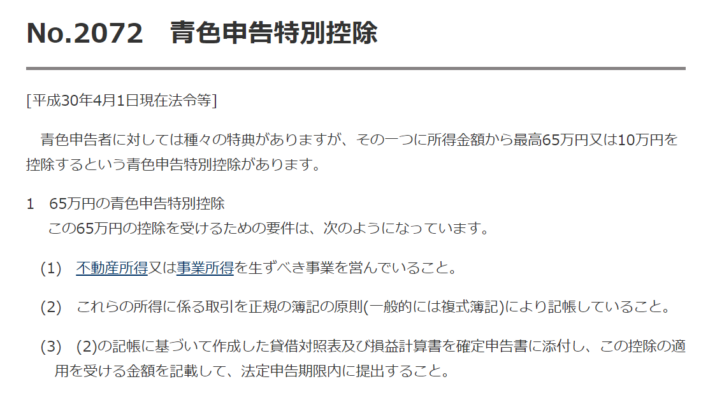

青色申告特別控除65万円の要件とは?複式簿記、貸借対照表、期限内申告

青色申告で65万円の控除を受ける方は、

- 複式簿記で記録する

- 貸借対照表をつくる

- 期限までに申告する(2018年分は2019年3月18日まで)

の要件を満たさないといけません。

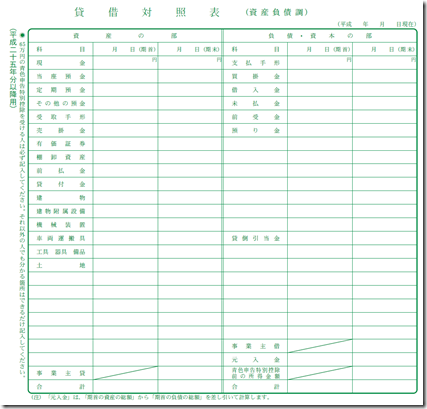

貸借対照表はこういったものです。

この表におかねやものがいくら残っているかを記録するのですが、フリーランスの方がつくる場合、そんなに難しくありません。

なぜなら、このほとんどは空欄になるからです。

使うといったら、

- 仕事とプライベートのおかねをわけている ⇒現金、普通預金

- 「仕事が終わった」と「入金」がずれている ⇒売掛金、買掛金

- 10万円以上の車、備品を仕事でつかっている ⇒車両運搬具、工具器具備品

くらい。

これをさらに簡単にしていきましょう。

個人事業では事業主貸・事業主借を使い、仕事とプライベートの現金・預金をわけない

仕事とプライベートの境目って曖昧ですよね。

仕事用でもプライベート用でも自分のおかねに変わりありません。

無理にわけようとするので、ややこしくなるのです。

特に理由がない場合、「現金」「預金」をつかうのをやめ、「事業主貸」「事業主借」をつかいましょう。

「貸と借どっちがどっちかわかんない」

そんな方はどちらか片方だけでも大丈夫です。最後に相殺されますので。

たとえば、

- 売上 現金100 / 売上100 ⇒ 事業主貸100 / 売上100

- 仕入 仕入100 / 現金100 ⇒ 仕入100 / 事業主借100

このようになります。

「貸借対照表の現金と実際の現金があわない」

そんな悩みはこれで解決です。

期中は現金主義、期末は発生主義

「仕事が終わった」と「おかねをもらった」が月をまたぐ場合、

- 仕事が終わった 売掛金100 / 売上100

- おかねをもらった 事業主貸100 / 売掛金100

とするのが正しいやり方です。

仕事が終わった瞬間におかねをもらえる権利が発生します。

ですので、おかねをもらったときに売上を計上するのではなく、おかねをもらえる権利が発生したときに売上を計上しないといけないのです。

しかし、取引の件数が少ないフリーランスの方が、毎月このようにするのは面倒ですよね?

たとえば翌月入金の場合なら、

- 2~12月の入金時 事業主貸100 / 売上100

- 12月の請求時 売掛金100 / 売上100

- 翌年1月の入金時 事業主貸100 / 売掛金100

としてみてください。

貸借対照表をつくるだけならこれがわかりやすいです。(毎月の業績の把握はわかりにくくなります)

12月と1月だけややこしいので、注意してください。

まとめ

青色申告特別控除は経費が65万円増えるので、税金や国保も安くなり、とてもお得です。

この記事を参考にぜひチャレンジしてみていただければ。

個人事業主・フリーランスの経費はどこまでOK?飲食代、家賃などわかりやすく解説します!

Posted by 中原牧人

関連記事

ビットコインが今後は生命保険になる?変額保険・外貨建て保険と共通するメリット・デメリットとは?

ビットコイン(仮想通貨)と AI を使った、生命保険が開発されています。 おもし ...

暗号資産(仮想通貨)・NFTを保有するだけでは税金がかからない理由

暗号資産・NFTのよくあるかんちがいに、「持っているだけで税金がかかる」というも ...

家庭用の固定資産を個人事業に使うと減価償却はどうなる?

家庭用の車を個人事業に使っている方、ちゃんと減価償却していますか? ...

相続税は宝石や美術品(絵画・骨董品)も対象?評価方法のおすすめとは?

亡くなった人の財産に宝石や美術品(絵画・骨董品)がある場合、相続税での取りあつか ...

FINANCIE(フィナンシェ)トークンの税金は仮想通貨とちがう?

ブロックチェーンとクラウドファンディングを合体した、FINANCIE(フィナンシ ...

中原牧人(まきと)

1987年、島根生まれ岡山育ち。合同会社MIOコンサルティング 代表社員|中原牧人税理士事務所 代表税理士|一般社団法人はれとこ 監事

web3(仮想通貨・NFT・DAO)、AIサービス、IT効率化に強い税理士。岡山県を中心に全国のひとり社長やフリーランスをサポートしている。

ゲームとマンガが大好きなJanner。

10歳の娘を溺愛している。

メディア出演 / セミナー実績

2017/12/12

津山市役所 青色申告説明会

2018/12/11

津山税務署 決算申告説明会

2020/3/4

浅口商工会 確定申告相談会

2021/1/10

岡山県青年司法書士協議会 相続相談会

2021/3/21

岡山ブログカレッジ 税理士に聞くブロガーの確定申告

2021/8/12

FMくらしき おまかせラジオ

2021/10/24

高梁川流域ライター塾2021 ライターに必要な税金の知識

2021/11/23

岡山県立図書館 相続相談会

2022/10/2

高梁川流域ライター塾2022 ライターに必要な税金の知識

2022/11/30

田舎のひとり税理士でも売上ゼロから2年で食べていけるようになるぞセミナー

2023/10/8

高梁川流域ライター塾2023 ライターに必要な税金の知識

カテゴリー

YouTube【平日18時更新】

-

ホーム -

メニュー -

サイドバー