中小企業の社長が知っておきたい法人税率の話。所得が800万円を超えるとどうなるの?

2019年4月10日

会社は所得が800万円あるかどうかで、税負担が10%もかわります。

(所得≠利益ですがややこしいので、所得=利益で話をすすめていきます)

会社にかかる税金とは?法人税のほかにも住民税、事業税、消費税がある

会社にかかる税金には、法人税をはじめ、住民税や事業税があります。

利益(もうけ)に対してかかる税金もあれば、赤字でも支払う税金(最低7万円)もあります。

(消費税は預かったものを支払うだけなので今回はおいておきます)

名前は覚える必要ないので、ふーんと流してもらって大丈夫です。

まとめて「法人税等」としましょう。

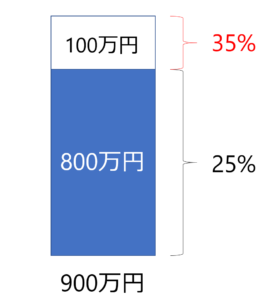

この法人税等、なんと約25%。

努力して稼いだ利益の4分の1は税金に消えてしまいます。しかもそれだけではありません。

利益が800万円を超えると約35%。さらに10%も増えちゃうのです。

よくある間違いですが、すべてが35%になるわけではありません。

800万円を超えた部分のみ35%となり、800万円までの部分は25%のままです。

(個人にかかる税金にも同じような間違いがあります⇒配当の確定申告は総合課税が有利!住民税の申告しない申告も忘れずに!)

たとえば、利益が900万円の場合、

- 800万円までの部分 800×25%=200万円

- 800万円を超えた部分 100×35%=35万円

となり、支払う税金は235万円となるのです。

(900-800)×(35%-25%)=10万円

と800万円を超えただけで、100万円あたり10万円を余計に支払わないといけません。

ではどうするか。あらかじめ予測をしておくのです。

月次決算とは?予測の決算をするだけで節税になる

会社の決算は年に1度だけです。

たとえば決算日が3月31日なら、4月1日から3月31日までの数字を決算日(3月31日)をすぎてから計算し、税金を支払います。

しかし、これではただの結果論。決算日をすぎてしまったらお手上げです。

利益が900万円でもどうにもならないのです。

最悪でも、決算日前にどれくらいの数字になるのか予測で決算をしてみましょう。

ここで800万円を超えているようなら、

- 経費

- 設備投資

- 1年内の前払費用

を前倒しで支払うだけでも節税になる可能性があります。

もちろん、必要なものだけ。無駄づかいをするくらいなら税金を支払いましょう。

税金は嫌ですが、しっかりと向き合わなければ会社を大きくすることはできません。

「無駄な税金はとことん削り、支払うべき税金はきちんと支払う」

その結果としてお金がたまり、会社が成長していくのです。

できれば決算日前だけではなく、毎月、3か月に1回と決算(月次決算)をするだけで、

- もうける力(粗利益)に問題ないか

- 経費をつかいすぎていないか

- 税金の支払いはいくらか

- 資金繰りは大丈夫か

- お金はちゃんと増えているか

といった会社の状況がわかります。

会社の「今」を把握することで素早い意思決定ができ、「利益をだす・力がある」会社になっていくのです。

まとめ

800万円を超えた場合の会社の税金について説明しました。

決算日をすぎたあとの「結果論だけの決算」はやめてみませんか?

■娘日記

公園で同じ幼稚園の子とばったり。

初対面でも以前よりはすんなり仲良くなり、成長を感じました。

Posted by 税理士 中原牧人

関連記事

ビットコインが今後は生命保険になる?変額保険・外貨建て保険と共通するメリット・デメリットとは?

ビットコイン(仮想通貨)と AI を使った、生命保険が開発されています。 おもし ...

年末調整の電子化は義務?どんなデメリットがあるの?

2022年1月現在、年末調整の電子化は義務ではありません。 電子化で便利になると ...

暗号資産(仮想通貨)・NFTを保有するだけでは税金がかからない理由

暗号資産・NFTのよくあるかんちがいに、「持っているだけで税金がかかる」というも ...

確定申告の電話相談を担当しました!よくある疑問トップ3を発表します!

こんにちは。ガリガリ税理士の中原(@makito_tax)です。 ...

個人事業の損失は繰越しだけではない!前年に戻って税金をかえしてもらえます!

こんにちは。ガリガリ税理士の中原(@makito_tax)です。 ...

YouTube【平日18時更新】

メディア出演 / セミナー実績

- 2017/12/12

津山市役所 青色申告説明会 - 2018/12/11

津山税務署 決算申告説明会 - 2020/3/4

浅口商工会 確定申告相談会 - 2021/1/10

岡山県青年司法書士協議会 相続相談会 - 2021/3/21

岡山ブログカレッジ ブロガーの確定申告 - 2021/8/12

FMくらしき おまかせラジオ - 2021/10/24

高梁川流域ライター塾2021 - 2021/11/23

岡山県立図書館 相続相談会 - 2022/10/2

高梁川流域ライター塾2022 - 2022/11/30

田舎のひとり税理士でも売上ゼロから2年で食べていけるようになるぞセミナー - 2023/10/8

高梁川流域ライター塾2023 - 2024/9/8

高梁川流域ライター塾2024

カテゴリー

中原牧人(まきと)

web3(仮想通貨・NFT・DAO)、AIサービス、IT効率化に強い税理士。岡山県を中心に全国のひとり社長やフリーランスをサポートしている。

1987年、島根生まれ岡山育ち。

ゲームとマンガが大好きで、娘を溺愛している。

-

ホーム -

メニュー -

サイドバー