確定申告の損失繰越にデメリット?損益通算の落とし穴とは?

2019年2月25日

株で損してしまったときに、税金を安くしてくれる損失の繰越。

ですが、損益通算の確定申告をする場合、意外なデメリットがあります。

特定口座の損益通算とは?源泉徴収ありなら自動?

株を売って儲かったり、配当を受けとると、確定申告をしないといけません。

しかし、「特定口座の源泉徴収あり」を使うことで、勝手に税金がひかれるようになり、確定申告の手間はなくなります。

特定口座のメリットはそれだけではなく、

- 利益 100万円

- 損失 50万円

のように、おなじ口座に損失があるときは、合計した50万円(=100-50)が税金の対象になるように調整してくれるのです。

ですが、特定口座でもちがう口座の場合には、「損失(50万円)」は無視され、「利益(100万円)」だけが税金の対象になります。

「株で損して税金も高い」ではかわいそうなので、確定申告で「損失」と「利益」を相殺できるようになっています。

損失は「3年間」保存できるので、ちがう口座に利益がなかったとしても、来年以降の利益とも相殺できます。(毎年の申告が必要)

めでたし、めでたし…。

と言いたいところですが、確定申告をすることで、思いもよらない影響が出ることがあります。

仮想通貨と海外FXを損益通算(内部通算)?損失は相殺できます!

損益通算の注意点とは?国民健康保険・保育料が高くなる?

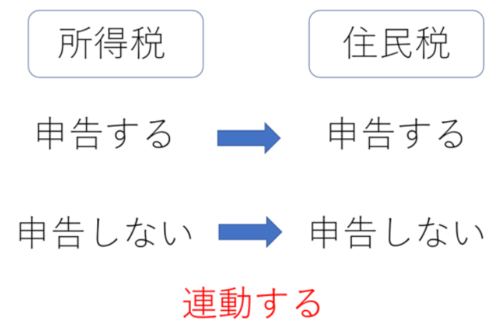

毎年行っている確定申告は、「所得税(国の税金)」を計算するためのものです。

ですが、確定申告をすることで、「住民税(市町村の税金)」の計算も同時に行ったことになります。

つまり、損益通算の確定申告をしてしまうと、

- 国民健康保険

- 保育料

- 高額療養費

といった「住民税の金額」を基準にするものが、株の影響で高くなってしまうのです。

「せっかく税金を安くしたのに、国民健康保険が高いからトータルで損してしまった…」

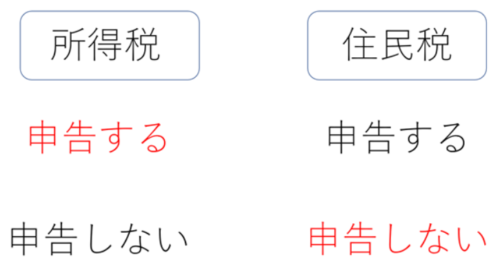

そんな事態を防ぐためには、所得税と住民税でちがう申告をしなければいけません。

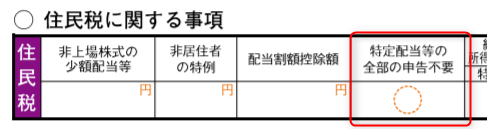

つまり、「住民税は株の申告をしない」という確定申告をするのです。(ややこしい)

※2023年2月3日追記

2023年分の確定申告から、この方法(所得税と住民税でちがう申告をする)は使えなくなります。

住民税の申告不要制度のやりかたとは?

住民税は株の申告をしたくない場合、市役所にいって「住民税は株の申告をしません」と伝える必要があります。

期限は「住民税の通知書がくるまで(5月~6月)」なので、確定申告のついでにやっちゃいましょう。

(市町村で対応がちがうので、あらかじめ問い合わせたほうが安心です)

ちなみに、現役並みの所得がある方は、

- 医療費の自己負担割合

- 高額療養費

などが「所得税の収入金額」をもとに計算されるので、住民税の申告不要を使っても影響が出ることになります。

配当の確定申告は総合課税が有利!住民税の申告しない申告も忘れずに!

※2021年1月10日追記

2021年分(令和3年分)の確定申告から、所得税の確定申告だけで「住民税の申告不要制度」が完結できるようになります。

まとめ

損益通算の確定申告のデメリットについて書きました。

株の税金はややこしいので、「めんどくさいから申告しない」という選択もありですよ。

Posted by 税理士 中原牧人

関連記事

合同会社はやめとけ?やばい?注意すべきポイントがわかれば大丈夫!

合同会社は「やめとけ」「やばい」と言われることがあります。 注意すべきポイントを ...

仮想通貨の税金改正が正式に決定!web3税理士なのにうれしくない理由とは?

2023年6月20日、仮想通貨の税金改正が正式に決定されました。 ですがこの改正 ...

文芸美術国民健康保険で国保を安くしよう

税金とおなじぐらい高い、国民健康保険。 マンガ家やクリエイターは、文芸美術国民健 ...

海外への売上にも消費税?免税売上(輸出売上)の考え方とは?

インターネットを利用した海外への売上がある場合、消費税の判定に注意しましょう。 ...

個人事業主が青色申告特別控除65万円のハードルをさげる方法とは?

こんにちは。ガリガリ税理士の中原(@makito_tax)です。 ...

中原牧人(まきと)

1987年、島根生まれ岡山育ち。合同会社MIOコンサルティング 代表社員|中原牧人税理士事務所 代表税理士|一般社団法人はれとこ 監事

web3(仮想通貨・NFT・DAO)、AIサービス、IT効率化に強い税理士。岡山県を中心に全国のひとり社長やフリーランスをサポートしている。

ゲームとマンガが大好きなJanner。

10歳の娘を溺愛している。

メディア出演 / セミナー実績

2017/12/12

津山市役所 青色申告説明会

2018/12/11

津山税務署 決算申告説明会

2020/3/4

浅口商工会 確定申告相談会

2021/1/10

岡山県青年司法書士協議会 相続相談会

2021/3/21

岡山ブログカレッジ 税理士に聞くブロガーの確定申告

2021/8/12

FMくらしき おまかせラジオ

2021/10/24

高梁川流域ライター塾2021 ライターに必要な税金の知識

2021/11/23

岡山県立図書館 相続相談会

2022/10/2

高梁川流域ライター塾2022 ライターに必要な税金の知識

2022/11/30

田舎のひとり税理士でも売上ゼロから2年で食べていけるようになるぞセミナー

2023/10/8

高梁川流域ライター塾2023 ライターに必要な税金の知識

2024/9/8

高梁川流域ライター塾2024 ライターに必要な税金の知識

カテゴリー

YouTube【平日18時更新】

-

ホーム -

メニュー -

サイドバー